専門家に尋ねる『サポート制度』

医療費控除

1年間に支払った医療費が一定額を超えた場合、その医療費を所得から控除できる制度です。確定申告することで、納めた税金の一部が戻ってきます。医療機関に支払った分はもちろん、市販薬や、通院の際の公共交通機関の交通費、介護費用なども対象になり、家計が同じ家族の医療費は合算することができます。

監修:近藤明美先生

近藤社会保険労務士事務所/特定社会保険労務士 キャリアコンサルタント。

(社)CSRプロジェクト(Cancer Survivors Recruiting)にも参画し、長年にわたって、がん経験者の就労相談に取り組んでいる。

多額の医療費を支払ったときに、その医療費を所得から控除できる

医療費控除は、医療費を多く支払った方や世帯に対し、所得税を軽くすることで医療費負担を軽減する制度です。

高額療養費の軽減対象は保険適用の医療費のみであるのに対し、医療費控除は、医療保険適用の医療費はもちろん、保険適用外の治療費や薬代、入院時の差額ベッド代 (病状により個室を使用する必要がある場合や病院の都合などで利用した場合)や食事代、在宅療養の費用、公共交通機関による通院費用など、さまざまなものが対象となります。

肺がんという病気は、医療費も高額になりますが、入院費や通院のためのタクシー代(病状により歩行が困難な場合や、電車やバスが利用できない場合が対象)、在宅で介護保険を利用したときの介護費用など、直接の医療費以外もかなりかかります。それらを医療費として控除することで、経済的な負担を軽くすることができるでしょう。

さらに、家計が同じ家族全員の医療費を合算することができます。その際、扶養家族である必要はなく、共働きの夫婦や成人した子ども、遠方にいる親でも、家計が同じであれば合算して控除することができます。領収書やレシートなどはこまめに保存しておき、1月から12月分を合わせて、翌年の確定申告時に申告するようにしましょう。

食事や交通費も医療費控除の対象になる

医療費の中にも、医療費控除の対象になるものとならないものがあります。特に肺がんの治療で関係のあるものについてまとめました。

| 医療費控除の対象になるものの例 | 医療費控除の対象にならないものの例 |

|---|---|

| 医師又は歯科医師による診療又は治療の対価 | 健康診断の費用や医師などに対する謝礼金 |

| 治療又は療養に必要な医薬品の購入の対価 | 健康増進のビタミン剤や漢方薬、サプリメントなど※ |

| 病院や診療所に行くための人的介添え費用 | |

| あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価 | 治療以外で、疲労回復などの目的は対象外 |

| 看護師や介護士など、療養上の世話の対価 | 所定の料金以外の心付けなど親戚や家族への謝礼 |

| 介護保険制度の下で提供された一定の施設・居宅サービスの自己負担額 | |

| 入院の部屋代、食事の費用 | 自分の都合で利用する差額ベッド代 |

| 病院までの交通費 | 病院までマイカーで行った時のガソリン代や駐車料金 |

| 在宅で介護保険を利用した時の介護費用 | |

| 車いす・自宅用医療ベッドなど |

- ※ 「医療費控除の対象にならないもの」となっているものでも、セルフメディケーション税制(医療費控除の特例)を利用する場合には、対象になる場合があります。

近年「医療用の帽子やウィッグなどは医療費控除になるのか」という議論になりました。現在のところ、控除外になっていますが、医師の診断書への記載によって認められた例もあり、要望の声も多いことから、さらなる検討が進められています。

支払った所得税の税率に従って控除される

医療費控除は、1年間の医療費が10万円以上でなければ受けられないと思っている方もいるかもしれませんが、年収200万円以下の方については、総所得額の5%以上になれば、控除の対象になります。

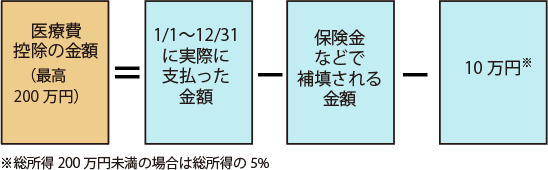

医療費控除は次のように算出します。1年間に実際に支払った医療費から、生命保険や損害保険などから支払を受ける「医療保険金」「入院費給付金」「傷害費用保険金」、健康保険などで支給される「高額療養費」などを差し引き、10万円または総所得額の5%で少ない方を差し引きます。

例えば、1年間に実際に支払った医療費から保険金などで補填される金額をひいた金額が18万円だった場合、総所得150万円の方なら7.5万円をひいた10.5万円が、総所得が200万円以上の方の場合は一律で10万円をひいて8万円が医療費控除額になります。

下記は、医療費控除額が8万円の場合、実際にはいくら戻ってくるのかを算出したものです。医療費控除額は所得額からの控除ですから、税率によって戻ってくる額が異なります。

- ・課税所得300万円なら … 8万円×10%(所得税の税率)=8,000円

- ・課税所得600万円なら … 8万円×20%(所得税の税率)=16,000円

- ・課税所得2,000万円なら … 8万円×40%(所得税の税率)=32,000円

確定申告で控除申請、2017年分から領収書提出不要に

医療費控除は、前年度分をまとめて翌年1月〜3月15日まで税務署で確定申告の際に行ないます。必要なものは、下記の4つです。

- 1)勤務先の源泉徴収票

- 2)医療費の明細書

- 3)確定申告書A様式(税務署にあります。国税庁のWebサイトからもダウンロードが可能です)

- 4)マイナンバーの本人確認書類

以前は医療費控除のための領収書やレシートなどの提出が必要でしたが、2017年分から明細書にまとめるだけでよくなりました。この明細は、健康保険組合が交付する「医療費のお知らせ」でもかまいません。ただし、医療費の領収書などは5年間保存する必要があり、税務署の求めに応じて提出できるようにしておかなければいけません。

2019年4月掲載